住宅ローン控除ってなに?

住宅の取得に伴い適用を受けられる税金関係の優遇制度だよ。

それは是非適用したい!

そうだね。中古でも受けられるのか?借入をせずに購入した場合はどうなるのか?など、いくつか注意点もあるから解説していくよ。

※今回の解説では既存住宅の中の『中古住宅』のみを解説します。『買取再販』は適用条件や上限金額が違うため、別の記事でご紹介させていただく予定です。

\ 豊富な住宅情報、不動産SHOPナカジツ /

目次

住宅ローン控除とは

簡潔に表現すると、住宅ローンを組んで住宅を購入した場合に減税が受けられる制度です。個人が、日本国内において、住宅の新築又は購入(以下「新築等」といいます。)をして、自己の居住の用に供した場合において、住宅の新築等のための借入等をしたときは、その居住の用に供した年以後一定期間にわたり、その各年分の所得税額から、その年の12月31日における住宅ローン残額に応じて計算した金額を控除することができます。

住宅の新築等には、中古物件の取得も含まれます。(ただし、新築の場合と多少条件が異なります。詳しくは後で解説をします。)

なお、住宅の新築等のために借入等をした場合のみ適用になりますので、借入等をせず、全てを自己資金で支払った場合にはこの制度の適用を受けることができません。しかし、認定住宅等一定の要件を満たす場合には、自己資金で支払った場合でも適用が受けられる制度があります。

中古住宅の控除期間は原則10年

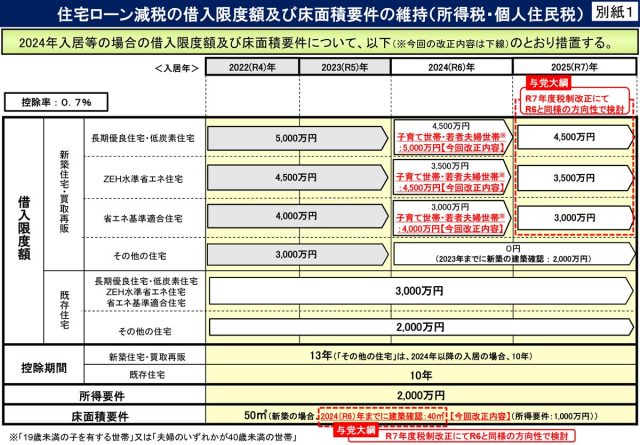

2022年度の税制改正から、中古住宅の控除期間は原則10年となりました。新築住宅と買取再販の中古住宅は13年となっています。「国土交通省税制改正概要」から該当箇所を抜粋してご紹介します。

買取再販…不動産会社などが買い取った中古住宅をリフォームなどして販売するケース。

①住宅ローン減税等の住宅取得促進策に係る所要の措置として、以下の措置を講じる

- 住宅ローン減税 以下の措置を講じた上で、4年間延長 ※2022年から(編集部追記)

- 控除率を 0.7%、控除期間を 13 年等とする

- 環境性能等に応じた借入限度額の上乗せ措置を講じる

- 既存住宅の築年数要件(耐火住宅 25 年以内、非耐火住宅 20 年以内)について、「昭和 57 年以降に建築された住宅」(新耐震基準適合住宅)に緩和

- 新築住宅の床面積要件について、当面の間、40 ㎡以上に緩和 (所得税額から控除しきれない額は、個人住民税から控除する制度についても継続)…

引用:令和6年度 税制大綱 国土交通省

2019年10月から消費税率が10%に引き上げられた際、住宅市場の落ち込みを抑えるために、控除を受けられる期間が従来の10年から3年間延長され13年間となっていました。注意したいのは2024年以降で、認定住宅など環境性能に配慮した住宅以外の「その他」の新築住宅や買取再販の住宅が10年間となる点です。認定住宅やZEH水準省エネ住宅、省エネ住宅など環境性能に配慮した住宅が恩恵を受けられるようになっています。

中古住宅の控除額は原則1年で最大21万円

その年の所得税額から控除できる住宅ローン控除額は、定期的に法律の改正がありバラバラですが、中古住宅の控除限度額は、年間最大21万円となります。全ての住宅を含めると控除限度額がもっと大きくなるのは、新築住宅・買取再販で認定住宅に該当する場合で年間最大35万円です。

中古住宅で控除を受けられる条件

弊社リフォーム事例②

新築と共通の条件

新築、中古ともに以下の共通する条件があります。

- 新築又は購入をした日から、6か月以内に入居していること。

- 本年の12月31日(死亡した場合には、その日)まで引き続き居住の用に供していること。

- 本年中の合計所得金額(注1)が2,000万円以下であること。

- 住宅の床面積(注2)が50㎡以上(注3)であり、かつ床面積の2分の1以上が専ら自己の居住の用であること。

- 10年以上の償還期間を有する住宅ローンによって住宅を取得していること。

- 2以上の住宅を所有していないこと。(所有している場合は主に居住している住宅であること。)

- 入居した年及びその年の前後2年以内にマイホームを売却した場合などの譲渡所得の課税の特例等(注4)を受けていないこと。

(注1)給与所得(給与収入-給与所得控除)、事業所得、不動産所得等をいいます。特に注意しなければならないことは、株式等又は不動産等の売却による申告分離課税される所得も加算されます。

(注2)登記事項証明書に表示されている床面積をいいます。ただし、マンションなどのように建物の一部を区分所有している住宅の場合は、登記事項証明書上の専有部分の床面積をいいます。その家屋が店舗併用住宅であるなど自己の居住の用以外の用にも供される部分がある家屋の場合やその家屋が共有である場合には、その家屋の全体の床面積によって判定します

(注3)新築の場合、下記の要件で「40㎡以上」となる床面積緩和があります。

- 2024年までに建築確認(令和6年税制大綱より)

- 所得要件:1,000万円

(注4)次の特例をいいます。

- 居住用財産を譲渡した場合の長期譲渡所得の課税の特例

- 居住用財産の譲渡所得の特別控除(3,000万円の特別控除)

(被相続人の居住用財産に係る譲渡所得の特別控除を除く。) - 特別の居住用財産の買換え・交換をした場合の長期譲渡所得の課税の特例

- 既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換え・交換の場合の譲渡所得の課税の特例

中古住宅の特有条件

中古住宅とは、建築後に使用されたことがある住宅で次の基準を満たす住宅をいいます。

1982年以降に建築された住宅が適用対象

2022年の改正により、1982年以降に建築された新耐震基準適合住宅が適用対象とされました。2021年までの制度では以下のいずれかの基準を満たす必要があり、各証明書を取得する必要がありましたが、その必要はなくなりました。

-

経過年数基準

建築された日から購入の日までの期間が20年(マンションなどの耐火建築物(注)については25年)以内であること。(注)耐火建築物とは建物の登記事項証明書に記載された建物の構造のうち、建物の主体する部分の構成材料が石造、レンガ造、コンクリートブロック造、鉄骨造(軽量鉄骨造を除く)、鉄筋コンクリート造又は鉄骨鉄筋コンクリート造のものをいいます。 -

耐震基準

地震に対する安全上必要な構造方法に関する技術的基準又はこれに準ずるものに適合することが購入の日前2年以内に証明されているもの

上記①又は②の基準を満たさない建築後使用されたことのある住宅(要耐震改修住宅)であっても、購入の日までに耐震改修を行うことについて申請をし、居住の用に供した日までにその耐震改修により家屋が耐震基準に適合する場合も該当します。

\ 中古住宅+リノベーションも。 /

住宅ローン控除額の計算の仕方

住宅ローン控除の控除限度額は、以下のように計算されます。

住宅借入金の年末残高×控除率=住宅ローン控除額(住宅ローン控除前の所得税額を限度)

中古住宅の限度額

先ほども解説しましたが、居住をした年によって、控除限度額の計算で使用される数値等が異なりますが、現在の借入金等の年末残高の限度額、控除率及び控除期間は以下の通りです。

| 中古住宅 | 年末残高の限度額 | 控除率 | 控除期間 |

|

長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | 0.7% | 10年(原則) |

|

その他の住宅 |

2,000万円 | 0.7% | 10年(原則) |

つまり、中古住宅では最大で3,000万円×0.7%=21万円がその年の所得税から控除できるということになります。

住宅ローン控除額をシミュレーション

| 中古(長期優良住宅、低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅) | その他の住宅 | |

| 残高の上限 | 3,000万円 | 2,000万円 |

| 1年間控除額 | 21万円 | 14万円 |

|

トータル控除額(最大) ※住宅ローン控除の適用が10年の場合 |

210万円 | 140万円 |

ローン残高は返済によって減っていきます。そのため、必ずしも限度額が控除されるわけではありません。また、ご家庭によって所得税額や控除対象住民税額が異なりますので、それぞれのケースの具体的な金額については個別にご確認ください。

リフォーム減税と併用は可能か

住宅を取得して数年を経過し、いろいろと手直しをした場合、つまりリフォームをした場合には、どのような税金関係の特典があるでしょうか。簡単にまとめますと以下の通りになります。

リフォームを行う資金を金融機関等から借り入れをした場合

リフォームの内容によりますが、借入金等の年末残高の限度額2,000万円までで、控除率0.7%を10年間に渡り控除できます。リフォームの種類が以下の通りです。

- 大規模の修繕、大規模の模様替えの工事

- 耐震の改修工事

- 特定バリアフリーにするための改修工事等

- 特定省エネのための改修工事等

リフォームを行う資金を自己資金から拠出した場合

こちらについても、リフォームの内容により控除額が異なりますが、おおむね標準的な改修費用相当額の10%をリフォームした年に控除ができます。リフォームの種類は以下の通りです。

- バリアフリーにするための改修工事等

- 省エネのための改修工事等

- 特定多世帯同居にするための改修工事等

- 耐震改修工事等

- 長期優良住宅化 など

詳しい内容等については、次回解説させていただきます。

住宅ローン控除との併用は可能か

住宅新築等の場合のローン控除とリフォームの場合のローン控除は、基本的には併用ができませんが、一部併用ができるものもあります。これについても詳しくは次回解説させていただきます。

確定申告を忘れずに

住宅ローンの適用を受けるためには、居住した年の所得税について確定申告をする必要があります。確定申告できる期間は、翌年2月16日から3月15日までの間になります。

なお、基本的にこれまで年末調整のみで完結していた人が、住宅ローン控除の適用を受けるために確定申告をする場合には、還付申告(税金を戻してもらう申告)になりますので、2月16日以前でも受け付けていただけます。早めに行ったほうが、還付金も早く受け取ることができます。

確定申告する場合に必要な書類等は以下の書類になります。しっかり確認をして漏れのないようにしましょう。

新築住宅の必要書類

- 金融機関等が発行した『年末残高証明書』

- 家屋及び土地等の『登記事項証明書』(登記簿謄本または抄本)

- 『売買契約書』または『請負契約書』など家屋や土地等の取得年月日、床面積、取得対価または請負代金の額及び消費税率等の適用税率を明らかにする書類の写し

- 『源泉徴収票』(給与所得者のみ)

※認定住宅、ZEH水準省エネ住宅、省エネ基準適合住宅の場合は、認定通知書の写し等一定書類が追加で必要になります。

中古住宅の必要書類

- 金融機関等が発行した『年末残高証明書』

- 家屋及び土地等の『登記事項証明書』(登記簿謄本または抄本)

- 『売買契約書』または『請負契約書』など家屋や土地等の取得年月日、床面積、取得対価を明らかにする書類の写し

- 『源泉徴収票』(給与所得者のみ)

- 昭和57年以前に建築された場合(旧耐震)は耐震性を証明する書類等が必要です。

増改築(リフォーム)の必要書類

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 金融機関等が発行した『年末残高証明書』増改築等した家屋の『登記事項証明書』(登記簿謄本または抄本)など、その家屋が床面積の要件を満たすことを明らかにする書類

- 『請負契約書』など増改築等した年月日、その費用の額及び消費税率等の適用税率を明らかにする書類の写し

- 『建築確認済証』の写し若しくは、『検査済証』の写し又建築士が発行した「増改築等工事証明書」

- その他補助金や住宅取得等資金の贈与の特例を受けた場合はその書類など

- 源泉徴収票(給与所得者のみ)

居住をした年分の所得税について確定申告した後の2年目以降については、以下の通りになります。

【給与所得者の場合】

給与所得者は、1年目に確定申告した場合、2年目以降は次の書類を勤務先に提出することで、年末調整により控除を受けることができます。

- 給与所得者の住宅借入金等特別控除申告書(年末調整のための住宅借入金等特別控除申告書)※

- 金融機関等が発行する住宅取得資金に係る借入金の年末残高証明書

※給与所得者の住宅借入金等特別控除申告書については、1年目の確定申告をしたのちに税務署から2年目から10年目までの各年分の書類がまとめて送られてきますので、なくさないように保管をしてください。

【給与所得者以外の場合】

確定申告書に次の書類を添付して申告をします。

- 住宅借入金等の特別控除額の計算の明細書(共有の場合やローン残高が限度額を超える場合など)

- 金融機関等が発行する住宅取得資金に係る借入金の年末残高証明書

住宅ローン控除を受ける前に確認するべきポイント

繰り上げ返済のタイミング

住宅ローンをできるだけ早く返済しようと考える方は少なくありません。特に昇進やボーナスが増加した際には、それをきっかけに住宅ローンの繰り上げ返済を考えるかもしれません。しかし、これまで見てきたように住宅ローン控除は、年末残高の0.7%が控除される仕組みとなっているため、繰り上げ返済をすると控除額も少なくなります。より控除を多く受けるには、控除期間である10年もしくは13年が経過した後に繰り上げ返済を行うのが良いということになります。

住宅ローン控除期間を把握する

2022年の税制改正で住宅ローン控除の制度は2025年までの適用となりました。その前に実施されていた従来の住宅ローン控除が見直され現在の形になっています。従来の住宅ローン控除は2021年で終了となりましたので、2025年以降は住宅ローン控除が継続されるか現時点では分かりません。期限があるということは頭に入れておくと良いでしょう。

他の給付金との併用を確認

住宅購入の際は、様々な税制優遇や給付金制度があり、これらの支援策を併用することも可能です。どういった制度との併用ができそうか不動産会社に確認しておくと安心です。

中古住宅をお探しならナカジツへ!

中古住宅をお探しなら、資金計画から物件探し、リフォームリノベーションまでワンストップの不動産SHOPナカジツにご相談ください。

オシャレなリノベーションが手軽にできるパッケージ商品「ラクリノ」も好評です。

\ 学校区・駅からも検索できる /