一戸建をはじめ、マイホームの購入には資金計画が重要です。長期間にわたって毎月の支払いをしていくにあたり、頭金をいくら払うかはトータルの支払金額に影響します。しかし、頭金を多く払っても、手元にお金が残らなくては購入時の諸費用に現金が必要なため、不足があっては大変です。

一般的に頭金はどれくらいの額払われているのでしょうか。また、頭金ゼロの良い点、悪い点をご紹介します。

ナカジツの新築住宅

\ 戸建て、マンション。マイホームはナカジツで! /

目次

一戸建てを買う際の、頭金とは?

マイホームを購入する際は、まず資金計画からスタートします。家は高額ですから、自己資金100%(つまり全て現金)で購入する方は少数で、大多数の方が住宅ローンを利用することとなります。そこで、まず自分が借り入れをいくらできるか(住宅ローン借入可能額)、購入予算や頭金をいくらにすべきかを検討することになるのです。

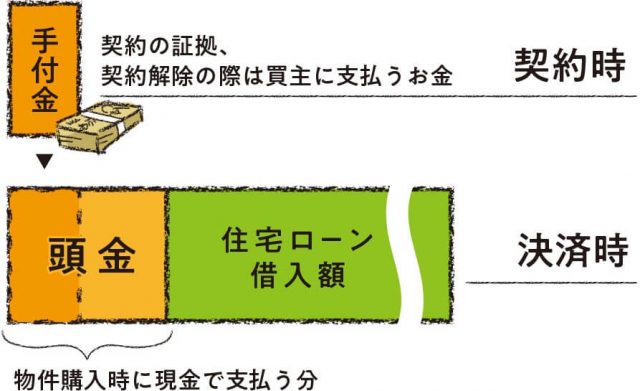

まずは決済前に支払うこととなる代金、手付金と頭金について説明していきましょう。

手付金と頭金の違い

▲手付金を頭金に充当するケース

手付金とは、契約時に売主に対して納めるお金です。この手付金は契約の証拠という役割のほか、買主は手付金を放棄することで契約を解除することができます。逆に売主は手付金を2倍の額支払うことで契約解除を行います。そのため、契約後により良い条件で購入をするという買い手が現れても最初の契約が優先されることになります。

一方、頭金は物件価格からローン融資の金額を差し引いた部分のお金をいいます。手付金が契約の証拠金という役割をもつことに対し、買主が住宅ローンの借入金額を減らすために手付金を支払った後(契約後)、追加で支払います。契約時に支払った手付金をそのまま頭金に充当するケースも多くあります。

| 手付金 | 頭金 | |

| 支払う額 | 100万円程度から 売主が宅建業者で買い主が個人の場合、物件価格の20%が上限。 物件購入費用に充てられる。 |

物件価格からローン融資の金額を差し引いた金額 物件購入費用に充てられる。 |

| 支払うタイミング | 契約時 | 契約後から決済まで (必須ではない) |

| 支払う意味 | 購入の意思を示し、売り手、買い手のお互いの信頼を確認するための証拠金として。 | ローン融資額を減らし、返済額や年数を軽減するため。 |

頭金に支払っている平均的な価格は?

一戸建ての頭金として、いくらくらい支払われるのが一般的なのでしょうか。

手付金は契約締結時に現金で支払い、多くの場合でそのまま頭金に充当します。頭金の支払いは契約から引き渡し(決済)の間となりますが、その際現金を追加し頭金の額を増やすことも可能です。

フラット35融資利用者の2022年度データを引用します。注文住宅では総額に占める手持ち金の割合が17.3%と割合が高くなっていますが、その他の土地付き注文住宅、建売住宅、中古一戸建てでは1割以下となっています。特に建売住宅では8.5%と低い傾向にあるようです。これは憶測ですが、土地の購入のない注文住宅は持ち家を建て替えるケースが多く、十分に貯蓄をしてから注文住宅を建てているのではないかと考えられます。

| 購入タイプ⇒ | 注文住宅 (建物のみ) |

土地付き 注文住宅 |

建売住宅 | 中古一戸建て |

| 総額 | 3,716.7万円 | 4,694.1万円 | 3,719.0万円 | 2,703.6万円 |

| 手持ち金 | 641.2万円 | 449.6万円 | 317.7万円 | 274.3万円 |

| 総額に占める割合 | 17.3% | 9.6% | 8.5% | 10.0% |

| 世帯年収平均 | 623.7万円 | 659.5万円 | 593.8万円 | 529.0万円 |

参照:フラット35利用者調査:住宅金融支援機構(旧住宅金融公庫)

1~2割と言われる理由は

一般的に、購入金額の1~2割を頭金として支払うことが理想と言われます。実際に代表的な住宅ローンであるフラット35では融資率が9割を超える場合は9割以下と比較して返済の確実性をより慎重に審査することに加え、借り入れの際の金利を一定程度高く設定するとしています。

参照元:融資率とは:長期固定金利住宅ローン 【フラット35】

時代的な背景を言えば、2000年代の初めころまでは頭金が2~3割程度無くては銀行が住宅ローン融資をしなかったことから、その時期に住宅ローンを組んだ方はその認識があるのでしょう。リーマンショックの世界的不況によって、銀行が企業に貸し出すよりも安全な住宅ローンへの融資に積極的になった、という背景があります。先ほどは融資率9割を境に銀行の評価が変わると言いましたが、現代ではこのような理由から比較的融資条件が緩和されていると言えます。

貯金があり、ローン期間が短くなるとしても、全額頭金にすることは危険

頭金を多く払えば、ローンの借入額は少なくなるため月々の返済額が少なくなったり、返済期間が短くなったりします。しかし、だからといって貯金を全て頭金に回すことがかならずしも良いとは限りません。この章では、手元の資金を全額頭金に回すことのデメリットをお伝えします。

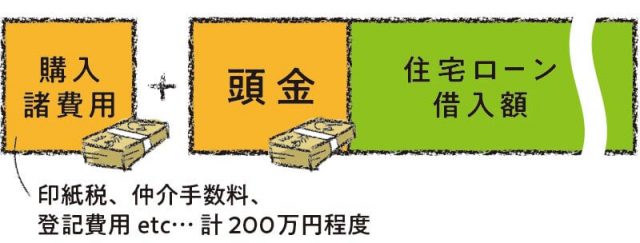

購入諸費用を用意しなければならない

▲住宅購入時の諸費用は一般的に物件価格の5~10%程度

一戸建てだけでなく、不動産を購入する際には様々な諸費用が発生します。売買契約書に貼付する収入印紙の費用、登記費用、不動産取得税、司法書士への報酬、ローンの事務手数料、火災保険料、引っ越し費用などがあります。この諸費用はおよそ100万円から200万円といわれています。

この諸費用のローンを用意している銀行もあるようですが(住宅ローンも借りることが前提、利率は高い傾向)、頭金の自己資金もなく諸費用もローンで用意しようという人は、いずれ滞納するのでは…という印象を与えてしまう恐れもあります。

諸費用も住宅ローンに含め、物件の価格以上の融資を受ける「オーバーローン」の住宅ローンを扱う銀行もありますが、限られます。さらに、オーバーローンでは後で紹介する「家が値下がりした際のリスク」が大きくなりますから注意が必要です。

「もしも」の時の貯金、生活予備費を確保する

ローンの支払いだけ考えるのでなく、失業時や疾病時などの”もしも”の時のお金を残しておくことも大切です。一般的に給与の3~6か月分を目安に生活予備費として貯蓄があると安心です。

貯蓄と親からの資金援助などを合わせた「自己資金」から、購入時の諸費用、生活予備費を差し引いた金額を頭金として考えましょう。

\ 住宅ローンについての疑問もお気軽に! /

頭金ゼロだと家は買えない?

先ほど、一般的に1~2割を頭金として用意する場合が多いことをご紹介しました。しかし、理想の不動産はこの世に一つだけの一期一会、自己資金がなく頭金を用意できない状態でも家を購入することはできないのでしょうか。

頭金ゼロでも家は買える

現在、住宅ローンの金利は低くトータルの返済額が抑えられるため、住宅ローンを利用する側としては借りやすい状況になっています。銀行も住宅ローンの融資に積極的になっていることから、条件によっては物件価格の100%をローンで組めるケースもあります。

しかし、多額の借金を背負うわけですから、借り入れ可能な額だからといって安易にローンを組むのは考え物です。ライフプランが変わる可能性も含め長期にわたって返済ができるかどうか検討することが肝心です。

また、先ほど紹介したように住宅購入時の諸費用は現金での支払いが一般的です。頭金がゼロでも家が買えるからといって貯蓄ゼロでも大丈夫というわけではないのです。

中古住宅では全額ローンはおりない

住宅ローンでは借主の返済能力の他に、担保となる購入物件の価値によっても借り入れ可能額が変わります。

中古住宅では経年による資産価値の低下によって、担保となる住宅の評価額が融資額に見合わないなどで物件価格の全額を借りられない場合があります。

家が値下がりした際のリスクが大きくなる

家が値下がりするリスクは、住み続ける限り実際に影響を受けることはありません。しかし、売却をする際にその影響を受けることとなります。

一戸建てを購入した後、住み替えやライフスタイルの変化などの理由で売却を検討することもあるかもしれません。ローン返済の途中で住宅を売却する際は、住宅ローンを一括返済しなくてはなりません。

金利が高くなる可能性

金融機関によっては頭金の有無で金利差を設けています。たとえば住宅金融支援機構の【フラット35】では、頭金を物件価格の1割以上(融資率9割以下)準備すると、金利が0.14%低くなります。(2024年2月現在 参照:最新の金利情報:長期固定住宅ローン【フラット35】)

借入金額が同じでも、借入先はもちろん、借入条件(返済期間や借入金額など)によって負担する利息額は変わりますので、できる限り負担を抑えた条件で借りたいところです。

そこで頭金の有無や金額によって、住宅ローンの返済額がどのくらい異なるか、シミュレーションします。

<条件>

購入価格3.500万円 返済期間35年

・フラット35の金利(2022年6月時点の金利)

頭金ゼロ1.750%/頭金1割(350万円)1.490%/頭金2割(700万円)1.490%

| 頭金ゼロ | 頭金1割 | 頭金2割 | |

| 頭金 | 0円 | 350万円 | 700万円 |

| 借入金額 | 3,500万円 | 3,150万円 | 2,800万円 |

| 毎月返済額 | 111,502円 | 96,293円 | 85,594円 |

| 総返済額 | 46,830,607円 | 40,443,238円 | 35,949,482円 |

| (うち利息額) | 11,830,607円 | 8,943,238円 | 7,949,482円 |

頭金ゼロと頭金1割を比較すると、頭金の有無だけでなく金利差もあることから、利息額で約290万円の差が出ます。350万円の頭金を準備するには時間がかかりますが、早めに住宅取得計画を立てて頭金を準備することで、利息の負担を減らせます。

次に頭金1割と頭金2割を比べてみます。金利は同じなので、頭金の額の違いによる利息差がわかります。頭金を2割準備すると頭金1割の場合と比べ、利息額は約100万円異なります。

なお借入金額は住宅ローン控除にも影響します。毎年の所得税・住民税額によりますが、貯蓄額をすべて頭金に充当せず、一部繰り上げ返済をして利息額を減らしたほうが、住宅ローン控除を最大限、活用できる場合もあります。

また住宅ローンだけ考えると利息額を減らすために、頭金の額をできる限り増やしたほうがよいですが、ふだんの生活には緊急用資金が必要な点にも注意しましょう。

\ 登録物件数全国14,000件! /

頭金はどうやって捻出するか

頭金の額によって、負担を減らせることをシミュレーションで確認しました。それでは、頭金をどのように捻出すればよいでしょうか。ここでは頭金の準備方法を紹介します。

貯蓄

一定の準備期間さえあれば、だれでもできる方法が貯蓄です。毎月3万円貯蓄すれば、3年間で約100万円貯められます。子育て世帯では一般的に、子どもが小さいうちに住宅を取得し、生活基盤を安定させます。そのため結婚したころから、頭金目的に貯蓄をはじめるのが理想です。

ただ、だれもが理想どおりの貯蓄ができるとは限りません。その場合、シミュレーションで返済額を確認し、目標とする頭金の額を設定します。目標金額を達成するための準備期間が明確になります。

また準備期間の長さによっては、運用する方法もあります。リスクの高い金融商品は避け、債券を中心としたポートフォリオ(組み合わせ)で分散投資している投資信託を中心に検討してみましょう。

親の援助

もっとも負担の少ない方法のひとつが親から住宅取得資金を援助してもらう方法です。贈与税は生活費や教育費目的なら非課税ですが、住宅取得資金に充てる場合には課税対象となります。ただし、父母や祖父母などの直系尊属からの贈与で、一定の要件を満たせば、非課税になる「住宅取得資金贈与の非課税の特例」があります。簡単に特例の特徴をまとめます。

| 非課税の範囲 | 質の高い住宅 1,000万円 その他、一般住宅 500万円 |

| おもな受贈者の要件 | ・贈与時に贈与者の直系卑属であること ・贈与を受けた年の1月1日時点で18歳以上 ・合計所得金額2,000万円以下 ※新築床面積40 ㎡以上50㎡未満なら、合計所得金額1,000万円以下 ・贈与を受けた年の翌年3月15日までに住宅取得資金の全額で住宅を取得すること |

| おもな住宅の要件 | ・登記簿上の床面積が40㎡以上240㎡以下で、床面積の2分の1が居住用であること ・中古住宅の場合、昭和57年1月1日以後に建築されたもの。また地震の安全性基準に適合するもの(書類による証明が必要)。 【新築住宅の質の高い住宅】 ・省エネ性能要件がZEH水準(断熱等性能等級5以上かつ一次エネルギー消費量等級6以上) ・耐震等級2以上又は免震建物 ・高齢者等配慮対策等級3以上 【既存住宅の質の高い住宅】 ・断熱等性能等級4又は一次エネルギー消費量等級4以上 ・耐震等級2以上又は免震建物 ・高齢者等配慮対策等級3以上 |

| その他 | 贈与を受けた年の翌年2月1日から3月15日までの間に、贈与税の申告書とともに、戸籍の謄本、契約書の写しなどの書類を添付して所轄税務署に提出する |

※参考:国税庁「No.4405 贈与税がかからない場合」

国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

もう一つ、相続時精算課税制度を活用した方法があります。一定の要件を満たせば、贈与時ではなく相続時に課税される制度で、資金負担が大きくなりがちな贈与時の負担を軽減できます。基本的に贈与税は毎年110万円の控除を活用できますが、住宅取得資金の贈与では不十分であるケースも多いでしょう。

相続時精算課税制度の特徴は次のとおりです。

| 特別控除額 | 2,500万円に達するまで複数年にわたり贈与財産の価額から控除できる 2,500万円を超えた分については、一律20%の贈与税がかかる |

| おもな要件 | ・贈与者:贈与した年の1月1日時点で60歳以上の父母または祖父母 ・受贈者:贈与を受けた年の1月1日時点で18歳以上の子や孫 |

| 特徴 | ・相続時精算課税制度は、贈与者ごとに選択できる ※(例)父からの贈与は相続時精算課税制度、母からは110万円控除 ・贈与財産の種類、金額、贈与回数に制限なし |

| 注意点 | 相続時精算課税制度を選択するとその年の110万円基礎控除※を除き、以後年課税の110万円控除をすることはできませんので注意が必要です。 |

頭金を貯めてから買うか、頭金ゼロで買ってから貯めるか

頭金がなくとも、条件によっては住宅の購入が可能なことがわかりました。しかし、頭金がある場合と無い場合では、支払う金額はどの程度変わってくるのでしょうか。

今現在頭金になる自己資金がないからといって貯金をしてから購入するのが最善とも限りません。先にも述べた通り、2024年現在はまだ低金利が続いているものの、2022年以降ではフラット35と10年固定金利にて上昇傾向が見られ、頭金が貯まった頃にはさらに金利が上昇してしまっている可能性もあります。

また、賃貸住宅に住んでいる場合家賃の支出に加え自己資金の貯蓄をしなくてはならないことも忘れてはいけません。

シミュレーション

さて、ここで頭金なしで購入する場合と、頭金が貯まるまで待って購入する場合のシミュレーションをしてみましょう。

モデルケースは下記の通りです。

| 今、購入する場合 | 左の条件から頭金を貯めて、将来購入する場合 | ||

| 現在の年齢 | 32歳 | 何年後に購入するか | 5年後 |

| 購入物件価格 |

3000万円 |

その間の毎月積立金は? | 5万円/月 |

| 現在の自己資金 | 0万円 | 物件価格上昇率は? | 1.00% |

| ローン返済期間 | 30年 | 購入までの毎月の家賃は? | 8万円/月 |

| ローン金利 | 1.500% | 将来購入時の返済期間は? | 30年 |

将来購入する場合、月に5万円ずつ、5年間貯蓄しますので、トータルで300万円の頭金が用意できることになります。

頭金を貯めている5年間は月5万円の積み立て金と家賃8万円が必要です。

さて、シミュレーション結果を見てみましょう。

| 今、購入する場合 | 将来、購入する場合 | |

| 購入時自己資金 | 万円 | 万円 |

| うち積立金額 | 万円 | 万円 |

| ローン返済額 | 万円 | 万円 |

| 家賃支払い額 | 万円 | 万円 |

| 生活住居費総額 | 万円 | 万円 |

| 60歳時のローン残債額 | 万円 | 万円 |

住居費の総額は、頭金が貯まるまで待たずに購入する方が861万円安くなります。

1日あたりに換算すると頭金を貯めている期間、毎日4,719円損をしている計算になります。

※計算にはハイアス・アンド・カンパニー株式会社 「HyAA FP」を利用しました。

一戸建ての購入はナカジツ

いかがだったでしょうか、一戸建てに限らず、不動産の購入は金融や税、法律など(もちろん建築に関しても)専門知識が多く必要です。特に資金計画は、予算からどんな住宅を購入できるかを考える重要な段階です。

ナカジツにはファイナンシャルプランナーの資格を持つスタッフも多くおります。マイホームの購入を考えているけれど、どのように資金計画を立てたらよいかわからない、そんなお客様も、ぜひお気軽にご相談ください。

\ 登録物件数全国14,000件! /